Es importante saber cuáles son estos impuestos para tener una noción de cuánto inciden sobre el valor de las mercancías que se quieran importar o exportar.

Como parte de su política de facilitación del comercio, el Gobierno mexicano contempla dentro de su legislación una serie de contribuciones y aranceles a la entrada y salida de mercancías de su territorio, que constantemente se actualizan para responder a la dinámica del intercambio mundial de productos.

¿Quiénes regulan estas estos impuestos?

En México, la Ley Aduanera (LA), la Ley de Comercio Exterior y la Ley de Impuestos Generales de Importación y Exportación (LIGIE) –junto con su normativa de Tarifas (TIGIE)– regulan los diferentes gravámenes en que incurren propietarios, poseedores, destinatarios, remitentes, apoderados, agentes de servicios aduanales o cualquier persona en el país que intervenga en una operación de exportación o importación de mercancías.

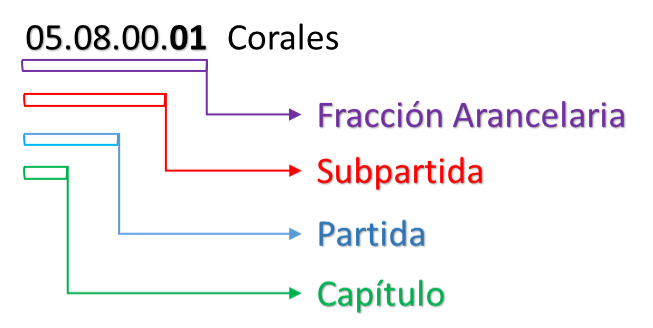

Fracciones arancelarías

la LIGIE establece la fracción arancelaria, es decir, el sistema de códigos de 8 dígitos que permite clasificar todos los bienes tangibles que individuos u organizaciones pretendan comerciar.

Esta clasificación corresponde y tiene equivalencia con el llamado Sistema Armonizado, una clasificación de 6 dígitos aceptada internacionalmente y que da cuenta de las especificaciones de las mercancías en cuanto a su origen, materia constitutiva y aplicación.

Una vez identificada la fracción arancelaria, la TIGIE establece la unidad con base en la cual se cobrará el arancel, así como el monto de arancel a recaudar y que se aplicará sobre el valor en aduanas de la mercancía

Tipos de impuestos de importación

Impuesto General de Importación (IGI)

TASA VARIABLE.

Este concepto depende de la fracción arancelaria y se expresa en tres formas:

- Ad valorem: porcentaje del valor en aduana de la mercancía.

- Específicos: tarifa monetaria específica por unidad de medida.

- Mixtos: una combinación de los dos anteriores.

Impuesto al Valor Agregado (IVA)

TASA: 16%.

El Artículo 1 y 27 de la Ley del IVA establece este gravamen obligatorio a todas las personas físicas y morales que importen bienes o servicios en territorio nacional.

La finalidad de este impuesto es la recaudación tributaria para financiar las iniciativas públicas y sociales.

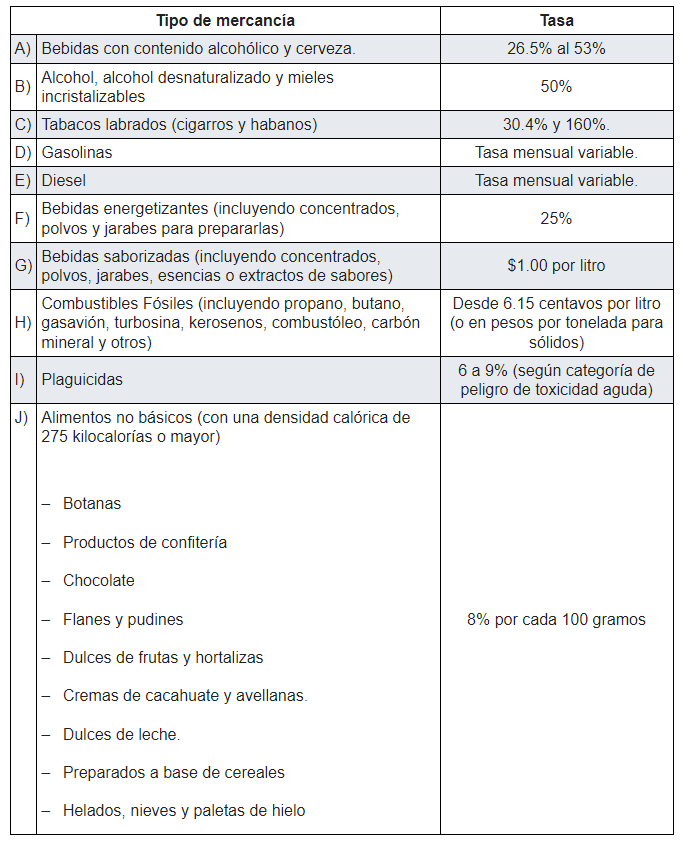

Impuesto Especial sobre Producción y Servicios (IEPS)

TASA VARIABLE. Según el producto se aplicará un valor o un porcentaje diferente.

De acuerdo con los Artículos 1 y 2 de la Ley del IEPS, este impuesto se causa con motivo de la importación de ciertos bienes y se determina aplicando las siguientes tasas:

Impuesto Sobre Automóviles Nuevos (ISAN)

Los Artículos 1 y 2 de la Ley Federal del ISAN establecen la obligación al pago de este impuesto para las personas físicas y morales que importen en definitiva al país automóviles, siempre que se trate de personas distintas al fabricante, ensamblador, distribuidor autorizado o comerciante en el ramo de vehículos.

Los ajustes del valor a pagar se publican todos los años en el Diario Oficial de la Federación (DOF).

Derecho de Trámite Aduanero (DTA)

El Derecho de Trámite Aduanero (DTA) está establecido en la Ley Federal de Derechos. En este caso, se cobra a los usuarios por el uso de las instalaciones aduaneras y los servicios brindados por las autoridades aduanales.

Debemos tener en cuenta que el IGI, el IVA y el DTA se deben cubrir por cualquier importación a consumo que se realice. Después hay otros tributos que se abonan según la mercancía que se quiera importar, en este caso, encontraremos al IEPS y al ISAN.

XPRESS RELEASE

Despacho Rápido y Confiable